Kolik stojí finanční nezávislost

16. 4. 2008 | Petr Syrový | 9 komentářů

Užívat si jednou výnosů svých úspor je patrně snem každého investora. Přitom dnešní cena desetitisícové měsíční renty není zase až tak velká.

Stát se rentiérem je cílem řady investorů. Jaké jsou požadavky na rentu? Hlavně bezpečí. Jistota, že ji budeme moci pobírat co nejdéle, pokud možno nekonečně dlouho. Nebo alespoň takových 30 let. Pak rovněž potřebujeme, aby renta narůstala minimálně o inflaci. Abychom si mohli každý rok vybrat, měřeno kupní silou, stejně vysokou částku.

Ukážeme, jak by mohlo takové portfolio vypadat. A také předvedeme postup, jak jsme k danému portfoliu došli. Pokud budete chtít, můžete postup aplikovat na svou vlastní situaci. Třeba s jinou tolerancí vůči riziku.

Viz tabulka:

| Rok | Potřebuji na počátku roku | Očekávaný výnos | Musím dnes investovat | Složení portfolia | ||

|---|---|---|---|---|---|---|

| Peněžní trh | Dluhopisy | Akcie | ||||

| 1 | 120 000 | 3,0 % | 120 000 | 120 000 | 0 | 0 |

| 2 | 123 600 | 3,0 % | 120 000 | 120 000 | 0 | 0 |

| 3 | 127 308 | 4,0 % | 117 703 | 58 852 | 58 852 | 0 |

| 4 | 131 127 | 5,0 % | 113 273 | 0 | 113 273 | 0 |

| 5 | 135 061 | 5,0 % | 111 115 | 0 | 111 115 | 0 |

| 6 | 139 113 | 6,5 % | 101 536 | 0 | 71 075 | 30 461 |

| 7 | 143 286 | 7,0 % | 95 478 | 0 | 57 287 | 38191 |

| 8 | 147 585 | 7,5 % | 88 957 | 0 | 44 479 | 44 479 |

| 9 | 152 012 | 8,0 % | 82 128 | 0 | 32 851 | 49 277 |

| 10 | 156 573 | 8,5 % | 75 136 | 0 | 22 541 | 52 595 |

| 11 | 161 270 | 9,0 % | 68 122 | 0 | 13 624 | 54 498 |

| 12 | 166 108 | 10,0 % | 58 220 | 0 | 0 | 58 220 |

| 13 | 171 091 | 10,0 % | 54 515 | 0 | 0 | 54 515 |

| 14 | 176 224 | 10,0 % | 51 046 | 0 | 0 | 51 046 |

| 15 | 181 511 | 10,0 % | 47 797 | 0 | 0 | 47 797 |

| 16 | 186 956 | 10,0 % | 44 756 | 0 | 0 | 44 756 |

| 17 | 192 565 | 10,0 % | 41 908 | 0 | 0 | 41 908 |

| 18 | 198 342 | 10,0 % | 39 241 | 0 | 0 | 39 241 |

| 19 | 204 292 | 10,0 % | 36 744 | 0 | 0 | 36 744 |

| 20 | 210 421 | 10,0 % | 34 405 | 0 | 0 | 34 405 |

| 21 | 216 733 | 10,0 % | 32 216 | 0 | 0 | 32 216 |

| 22 | 223 235 | 10,0 % | 30 166 | 0 | 0 | 30 166 |

| 23 | 229 932 | 10,0 % | 28 246 | 0 | 0 | 28 246 |

| 24 | 236 830 | 10,0 % | 26 499 | 0 | 0 | 26 449 |

| 25 | 243 935 | 10,0 % | 24 766 | 0 | 0 | 24 766 |

| 26 | 251 253 | 10,0 % | 23 190 | 0 | 0 | 23 190 |

| 27 | 258 791 | 10,0 % | 21 714 | 0 | 0 | 21 714 |

| 28 | 266 555 | 10,0 % | 20 332 | 0 | 0 | 20 332 |

| 29 | 274 551 | 10,0 % | 19 038 | 0 | 0 | 19 038 |

| 30 | 282 788 | 10,0 % | 17 827 | 0 | 0 | 17 827 |

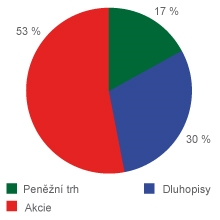

| Celkem | 1 746 023 | 298 852 | 525 096 | |||

Co z toho všeho plyne?

Nyní máte v ruce postup, jak si vytvořit portfolio třeba pro dvacetiletou rentu nebo pro čtyřicetiletou. Stejně tak si můžete portfolio upravit podle toho, jaký jste typ investora a jak snášíte riziko. Jestli chcete investovat do akcií více nebo méně, máte možnost si vše poupravit.

Výsledky, ke kterým jsme došli, si můžeme ověřit u jiných expertů. Můžeme se inspirovat např. tím, jak je postaveno portfolio Nobelovy nadace. Ta má za cíl spravovat majetek, z kterého se bude vyplácet renta pokud možno po nekonečnou dobu. Toto portfolio obsahuje 64 % akcií. Tedy ještě o trochu více než portfolio v našem případě.

Autor je lektor a analytik společnosti KFP.

Chtěli byste být jednou rentiérem? Co pro to děláte? Podělte se o zkušenost.

Dlouhodobý investiční produkt

Myslete na sebe a zabezpečte se na penzi co nejlépe. Třeba investováním do široké nabídky fondů.

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

24. 4. 2008 13:17, fk

Opravdu?

Rok 10 ... 75136.-

Rok 11 ... 68122.-

Rok 12 ... 58220.-

Rok 13 ... 54515.-

Nárůsty nutné částky k investování jsou od 13. k 10. roku po řadě 6.8%, 17.0%, 10.3%.

To nezpůsobí jednoprocentní nárůst výnosu.

Zobrazit celé vláknoSkrýt celé vlákno

Příspěvek s nejvíce zápornými hlasy

24. 4. 2008 13:20, Otto Normál

Nun, meine Kinder,

kdo jde dnes do duchodu, nemusi býti deda. Muze míti i 35 let. Viz milionári fotbalisti. Kdyz má vlastní byt a neplatí nájemné a dá do akcií bank aspon 100.000 euro a ty maji dividendy dnes 7% az 10% z kurzu, tak mu ty dividendy vystací.

Je jedno, zda se kupují akcie bank roku 2003 , nebo 2007 , letos se vyplatí prikoupit , kdyz jsou za polovinu toho co roku 2007. A Royal Bank of Scotland nebo Barclays , snad i Banco Santander a Citigroup a Bank of America , mohou býti pro nekoho na trading , ale ony jsoui i akcie na 50 let nonstop.

Kazdopádne, lidi by nemeli ocekávat duchod z pojisteni ani z fondu, ale z dividend nejstarsich nejvetsich podniku ( hlavne z Evropy ) s nadprumernou dividendou. Vzdyt duchod poroste 1% rocne a je nezdeditelný. Dividendy rostou mnohde nad 10% rocne a jsou deditelné.

V diskuzi je celkem (28 komentářů) příspěvků.